Способы обеспечения финансовой безопасности организации. Финансовая безопасность на предприятии

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http :// www . allbest . ru

ВВЕДЕНИЕ

Успех фирмы напрямую зависит от степени защиты финансов компании. Локальные и глобальные финансовые кризисы, недружественные поглощения, недобросовестные партнеры - все это может подорвать деятельность фирмы. Управление финансовыми ресурсами, денежными потоками компании является одним из ключевых элементов всей системы современного управления, имеющим особое, приоритетное значение для сегодняшних условий экономики России. Для этого необходимо, чтобы предприниматели и менеджеры различных уровней знали теорию финансовой безопасности, ее структуру, объекты финансовой безопасности, основные опасности и угрозы, количественные и качественные показатели оценки уровня финансовой безопасности, методы анализа факторов и, что особенно важно, основные направления обеспечения безопасности, а также умели претворять на практике теоретические положения. Под финансовой безопасностью понимается способность экономической системы (хозяйствующего субъекта) планово развиваться, сохраняя свою финансово-экономическую устойчивость, ликвидность и способность к расширенному воспроизводству. финансовый безопасность угроза предприятие

Актуальность темы: обеспечение устойчивого роста экономики предприятия, стабильности результатов его деятельности, достижение целей, отвечающих интересам собственников и общества в целом, невозможны без разработки и проведения самостоятельной стратегии предприятия, которая в современной экономике определяется наличием надежной системы его финансовой устойчивости и безопасности. Эффективность деятельности хозяйствующих субъектов в рыночной экономике обусловливается во многом состоянием его финансов, что и приводит к необходимости рассмотрения проблем обеспечения финансовой устойчивости и безопасности предприятия.

Даже при высокой доходности бизнеса недостаточное внимание к проблемам финансовой устойчивости и безопасности предприятия может привести к тому, что компания станет объектом враждебного поглощения. С другой стороны, рост темпов бизнеса вызывает более высокую зависимость предприятия от внешних источников финансирования и, возможно, потерю устойчивости и самостоятельности в принятии управленческих решений.

Таким образом, актуальность исследования вызвана, во-первых, необходимостью всестороннего научного анализа и разработки системы показателей финансовой безопасности предприятия, выявления факторов (угроз и опасностей), приводящих к потере финансовой безопасности с целью выбора и обоснования мероприятий, противодействующих этой тенденции, и, во-вторых, для определения оптимальной финансовой стратегии предприятия, направленной на достижение его устойчивости в краткосрочном и долгосрочном периоде.

Целью данной работы является теоретическое обоснование системы финансовой безопасности предприятия и учет и контроль обеспечения финансовой предприятия в краткосрочном и долгосрочном периоде.

Предметом исследования стали методы достижения предприятием финансовой безопасности с целью формирования оптимальной финансовой стратегии предприятия, объектом исследования - ООО «ТРИО», основная продукция - лечебно-столовая вода «Чажемто».

1. ФИНАНСОВАЯ БЕЗОПАСНОСТЬ

Финансовая безопасность - это сложная, многоуровневая функциональная система, в которой непрерывно происходят взаимодействие и противоборство жизненно важных интересов личности, социальных групп, общества, государства, противостоящего как внутренним, так и внешним угрозам этим интересам. В этой системе следует выделить, по меньшей мере, шесть уровней:

а) индивида и его семьи;

б) совокупного работника предприятия (организации) и соответствующей отрасли;

в) субъекта Российской Федерации, его населения и системы его жизнеобеспечения;

г) страны в целом;

д) международного (крупного) региона;

е) мировой экономико-финансовой системы.

В соответствии с содержанием финансовой безопасности можно утверждать, что ее обеспечение в современных условиях направлено на достижение таких приоритетных целей, как: сохранение и оздоровление финансовой, бюджетной, налоговой, денежно-кредитной и банковской систем; на их основе - всей экономики, сохранение независимости и недопущение захвата экономической сферы иностранным капиталом.

При определении критериев финансовой безопасности можно выделить прежде всего систему показателей, характеризующих макроэкономическое состояние общества:

Измеритель результатов экономической деятельности государства - ВВП;

Индикатор доходов работников и валовой прибыли экономики - ВНД;

Темпы инфляции;

Государственный долг;

Состояние золотовалютных резервов и стабилизационного фонда;

Показатель стоимости жизни населения - индекс потребительских цен;

Характеристику состояния экономики - масштабы воспроизводства;

Показатель здоровья экономики - размеры теневого бизнеса;

Занятость населения - уровень безработицы;

Состояние государственного бюджета по доходам и расходам;

Состояние материальной базы производства - износ основного капитала;

Характеристику потенциальных возможностей народного хозяйства - темпы роста производства,

Динамику инвестиций и т.д.

Финансово-экономические интересы любого общества - это не простая сумма соответствующих интересов его субъектов, но их внутренне дифференцированное единство, обусловливающее удовлетворение потребностей общества как такового и его существование. Хотя такие общие интересы часто не осознаются, они носят объективный характер, принимая различные формы проявления: либо общество развивается, либо при ошибочном осознании общих интересов замедляет свое развитие вплоть до ситуации, когда оно распадается.

Поэтому национальный общественный интерес имеет собственное содержание, не сводимое к интересам отдельных социальных групп и субъектов данного общества. Его реализация - исключительно прерогатива государства. Но такое понимание финансово-экономических интересов как национальных было бы неполным, ввиду того, что в нем не отражены интересы субъектов данного общества. Рассматриваемые интересы тесно связаны с отношениями собственности, которыми определяется их специфика и характер проявления. В условиях частной собственности интересы субъектов общества в значительной мере обособлены, но в силу их взаимной зависимости они взаимодействуют между собой и указанными выше его особыми интересами. Это обусловлено тем, что здесь на передний план выступает тот аспект интересов, который связан с сохранением жизнедеятельности общества, с поддержанием динамичного баланса его интересов. Прогрессивное развитие общества связано с существованием и деятельностью социальных групп, слоев или классов, играющих ведущую роль в общественном производстве. Тем самым их интересы включаются в систему национальных финансово-экономических интересов.

Реализация всего богатства содержания национальных интересов связана с развитием их субъектов, в пределе до уровня всего общества, и формированием общественных интересов. В современном мире это происходит в рамках смешанных общественных систем. Условием этого выступает процесс, в котором «социально-классовые критерии размываются и заменяются отношениями между слоями и группами людей, формирующихся на основе множественности социальных критериев и факторов и потому частично пересекающихся, интегрирующихся, обладающих высокой социальной динамикой» .

Раскрывая содержание национальных финансово-экономических интересов в современной экономике, можно констатировать, что они соответствуют условиям смешанного общества и многоукладности национального хозяйства. Национальные интересы включают в себя наряду с финансово-экономическими интересами общества как целого интересы разных социальных групп и представляют собой определенное единство.

Итак, финансовая безопасность - понятие, включающее комплекс мер, методов и средств по защите экономических интересов государства на макроуровне, корпоративных структур, финансовой деятельности хозяйствующих субъектов на микроуровне. На макроуровне финансовая безопасность - способность государства в мирное время и при чрезвычайных ситуациях адекватно реагировать на внутренние и внешние отрицательные финансовые воздействия. Финансовая безопасность отражает состояние и готовность финансовой системы государства к своевременному и надежному финансовому обеспечению экономических потребностей в размерах, достаточных для поддержания необходимого уровня экономической и военной безопасности страны. Финансовая безопасность достигается деятельностью в финансовой сфере и в сопряженных с ней сферах: денежно-кредитной, экономической, социальной, международно-финансовой и т.д. Поэтому концепция и стратегия финансовой безопасности должны находить отражение в концепции и государственной стратегии экономической безопасности, в экономической, бюджетной и денежно-кредитной политике и т.п. Стратегия финансовой безопасности должна также обеспечивать достижение основных целей национальной безопасности .

Основные цели и задачи обеспечения финансовой безопасности как государства, так и компании: определение факторов, влияющих на финансовую и производственную деятельность, их формализация; построение системы ограничений, ликвидирующих неумышленное и предумышленное воздействие. Создание системы финансовой безопасности - эвристический процесс, заключающийся в решении многокритериальных задач, требующих участия высокопрофессиональных специалистов в различных областях. Для компаний разработка стратегии финансовой безопасности - часть стратегии развития, посредством которой ее руководители решают две наиболее важные задачи, составляющие коммерческую тайну:

1) развитие новых и(или) модернизация существующих методов продвижения продукции и услуг на товарных и финансовых рынках, позволяющие ей оптимизировать поступление и распределение денежных и приравненных к ним средств с учетом сбалансированного распределения различного рода рисков и способов их покрытия, поиск оптимальной корпоративной структуры капитала;

2) построение финансового менеджмента в рыночной среде, характеризующейся высокой степенью неопределенности и повышенным риском.

Наиболее важный аспект в решении задачи обеспечения финансовой безопасности компании - построение оптимальной структуры ее капитала на базе общепринятых коэффициентов, что позволяет оптимизировать управление задолженностью компании и методы привлечения дополнительных денежных ресурсов на финансовом рынке.

1.1 Средства финансовой безопасности

Основная проблема в реализации концепции финансовой безопасности компании - отсутствие апробированных и стандартизированных способов покрытия различного рода рисков, а также формализация и описание структуры самих рисков. Как система финансовой безопасности включает также комплекс задач по устранению конфликта интересов между субъектами инфраструктуры финансового рынка на уровне государства и подразделениями компании на уровне корпорации. Среди апробированных методов и средств ликвидации конфликта интересов - четкое построение документооборота и контроль за его соблюдением; жесткое распределение прав доступа различных субъектов и подразделений к информации; иерархия полномочий, а также установление условных барьеров, так называемых «китайских стен» (англ. Chinese wall), с помощью которых служащие различных хозяйствующих субъектов и их подразделений с потенциальной возможностью конфликта интересов разделяются во времени и пространстве. Отдельно решается задача безопасности при передаче данных по локальным, распределенным или глобальным сетям от случайного либо умышленного изменения, уничтожения, разглашения, а также несанкционированного использования. Система принимаемых мер должна быть прозрачна - введение механизмов безопасности не должно нарушать нормальную работу всей системы; задержки в процессе передачи данных, вносимые программными и техническими средствами безопасности, должны быть минимальными; не должна также уменьшаться надежность передачи. При этом сами средства безопасности должны быть защищены от несанкционированного доступа. Разработаны средства и технология защиты вычислительных сетей (защитные экраны, эшелонированная оборона и др.). В целях защищенности баз данных применяют: резервное копирование, которое защищает данные и программы от появления ошибок, порчи и удаления во время отказов и различного рода сбоев, возникающих в системе или сети; обеспечение конфиденциальности путем использования различных технических и математических методов, в частности, криптографии, обеспечивающей секретность программ и данных, которые хранятся в системах или передаются по сети; регистрацию абонентов (пользователей), имеющих право доступа к определенным программам и данным, что дает возможность проводить их аутентификацию. Процесс обеспечения сохранности, целостности и надежности обработки и хранения данных понимается как единый процесс защиты данных. В ряде высокоразвитых стран разрабатываются специализированные стандарты, предназначенные для защиты данных. Например, в США утвержден стандарт «частной усовершенствованной почты», используемой для шифрования информации как в коммерческих, так и некоммерческих задачах и позволяющей придавать документам нераспознаваемый вид. Для обеспечения юридической базы в ряде стран приняты соответствующие законы.

Так, в США с 1974 действует Закон о секретности, определяющий правила хранения данных. Впоследствии в дополнение к нему приняты: Закон о тайне финансовых операций (1978), ограничивающий доступ к банковским операциям, в т.ч. и для государственных организаций; Закон о хранении информации (1978), требующий уведомления пользователей о получении третьей стороной доступа к их записям; Закон об электронной связи (1986), запрещающий перехват данных, передаваемых через коммуникационную сеть. Разработками концепции безопасности данных занимается National Computer Security Center, NCSC (Национальный центр компьютерной безопасности), где сосредоточены основные работы по стандартам в этой области. Разработка подобных стандартов в РФ возложена на Федеральное агентство правительственной связи и информации при Президенте РФ (ФАПСИ) и другие уполномоченные органы. Гостехкомиссией России выпущен руководящий документ «Защита от несанкционированного доступа к информации» .

Финансовая безопасность предприятия - это комплексное понятие, отражающее такое состояние финансов, при котором предприятие способно стабильно развиваться, сохраняя свою финансовую безопасность в условиях дополнительного уровня риска. Условиями финансовой безопасности предприятия являются: наличие финансовых ресурсов для развития и платежеспособность, которая означает способность предприятия своевременно погашать свои обязательства и является следствием ликвидности, рентабельной деятельности предприятия и эффективного управления денежными потоками, позволяющего синхронизировать денежные поступления и оплату финансовых обязательств.

Система показателей финансовой устойчивости включает коэффициенты, рассчитанные на базе денежных потоков, которые позволяет выявлять резервы повышения эффективности использования финансовых ресурсов компании при разработке финансовой стратегии предприятия.

1.2 Внешние и внутренние угрозы

Главные внешние опасности и угрозы, влияющие на потерю финансовой безопасности предприятий, следующие:

Скупка акций, долгов предприятия нежелательными партнерами;

Наличие значительных финансовых обязательств у предприятия (как большой величины заемных средств, так и больших задолженностей предприятию);

Неразвитость рынков капитала и их инфраструктуры;

Недостаточно развитая правовая система защиты прав инвесторов и исполнения законодательства;

Кризис денежной и финансово-кредитной систем;

Нестабильность экономики;

Несовершенство механизмов формирования экономической политики государства.

К внутренним опасностям и угрозам, влияющим на финансовую безопасность, относятся преднамеренные или случайные ошибки менеджмента в области управления финансами предприятия, связанные с выбором его стратегии; управлением и оптимизацией активов и пассивов предприятия (разработка, внедрение и контроль управления дебиторской и кредиторской задолженностями, выбор инвестиционных проектов и источников их финансирования, оптимизация амортизационной и налоговой политики).

Индикаторами финансовой безопасности предприятия являются предельные значения следующих показателей: коэффициент покрытия, коэффициент автономии, уровень финансового левериджа, коэффициент обеспеченности процентов к уплате, рентабельность активов, рентабельность собственного капитала, средневзвешенная стоимость капитала, показатель развития компании, временная структура кредитов, показатели диверсификации, темпы роста прибыли, объема продаж, активов, соотношение оборачиваемости дебиторской и кредиторской задолженности.

В целях создания эффективной модели управления финансами предприятия целесообразно осуществление мониторинга ее финансовой безопасности, включающей в себя следующие показатели:

1) внутренняя (фундаментальная) стоимость собственного капитала предприятия;

2) рыночная стоимость предприятия;

3) темпы прироста внутренней стоимости и рыночной стоимости предприятия;

4) сравнение внутренней стоимости и рыночной стоимости предприятия;

5) сравнение темпов роста рыночной стоимости предприятия и фондового индекса.

1.3 Задачи системы финансовой безопасности предприятия

Задачи финансовой безопасности на предприятии состоят в следующем:

Обеспечивать устойчивое развитие предприятия;

Обеспечивать устойчивость денежных расчетов и основных финансово-экономических параметров;

Нейтрализовывать негативное воздействие финансовых и банковских кризисов и преднамеренных действий конкурентов, теневых структур на развитие предприятия;

Предотвращать агентские конфликты между акционерами, менеджерами и кредиторами по поводу распределения, использования и контроля за денежными потоками предприятия;

Наиболее оптимально для предприятия привлекать и использовать различные источники финансирования;

Предотвращать преступления и административные правонарушения в финансовых правоотношениях.

Данные задачи должны решать акционеры и менеджеры предприятия в целях обеспечения безопасного и эффективного функционирования не только элементов финансовой системы предприятия, но и всех взаимосвязанных с ней элементов управления предприятием.

Финансовая безопасность предприятия определяется:

Уровнем дефицита необходимых средств для финансирования инвестиционных проектов,

Стабильностью и устойчивостью финансового состояния предприятия,

Нормализацией финансовых потоков и расчетных отношений,

Устойчивостью отношений с финансовыми партнерами (инвесторами, банками, др.),

Степенью защищенности интересов акционеров,

Обеспечением финансовых условий для активизации инвестиционной и инновационной деятельности предприятия.

Сущностные характеристики финансовой безопасности предприятия могут быть представлены следующим образом:

1. Финансовая безопасность является одним из основных элементов экономической безопасности предприятия.

2. Финансовая безопасность может быть охарактеризована с помощью системы количественных и качественных показателей.

3. Показатели финансовой безопасности должны иметь пороговые значения, по которым можно судить о финансовой устойчивости предприятия.

4. Финансовая безопасность предприятия должна обеспечивать его развитие и устойчивость.

Показателем развития предприятия выступает рост его теоретической стоимости, а показателем устойчивости - финансовое равновесие предприятия, как в долгосрочном, так и в краткосрочном периоде.

5. Финансовая безопасность обеспечивает защищенность финансовых интересов предприятия.

1.4 Цели финансовой безопасности

Необходимость постоянного соблюдения финансовой безопасности предопределяется для каждого субъекта хозяйствования задачей обеспечения стабильности функционирования и достижения главных целей своей деятельности. Уровень безопасности предприятия зависит от того, насколько эффективно его руководство и специалисты будут способные избежать возможных угроз и ликвидировать вредные последствия отдельных отрицательных составляющих внешней и внутренней среды.

Главная цель финансовой безопасности предприятия состоит в том, чтобы гарантировать его стабильное и максимально эффективное функционирования в данном периоде и высокий потенциал развития в будущем.

К основным функциональным целям финансовой безопасности относятся:

* обеспечение высокой финансовой эффективности работы, финансовой стойкости и независимости предприятия;

* обеспечение технологической независимости и достижения высокой конкурентоспособности технического потенциала предприятия;

* достижение высокой эффективности менеджмента, оптимальной и эффективной организационной структуры управления предприятием;

* достижение высокого уровня квалификации персонала и его интеллектуального потенциала;

* минимизация разрушительного влияния результатов производственно-хозяйственной деятельности на состояние окружающей среды;

* правовая защищенность всех аспектов деятельности предприятия;

* обеспечение защиты информации, коммерческой тайны и достижения необходимого уровня информационного обеспечения работы всех подразделов предприятия;

* эффективная организация безопасности персонала предприятия, его капитала и имущества, а также коммерческих интересов.

Функции управления финансовой безопасностью в условиях стабильного существования предприятия включают в себя следующие составляющие:

1. Формирование эффективных информационных систем, обеспечивающих обоснование альтернативных вариантов управленческих решений.

2. Проведение анализа состояния финансовой безопасности предприятия.

3. Разработку системы планирования финансовой безопасности предприятия.

4. Создание системы внутреннего контроля финансовой безопасности предприятия.

2. СТРАТЕГИЯ И УПРАВЛЕНИЕ ФИНАНСОВОЙ БЕЗОПАСНОСТЬЮ

Стратегия управления финансово-экономической безопасностью предприятия в условиях нестабильного существования должна включать следующие составляющие:

Диагностика кризисных ситуаций;

Разделение объективных и субъективных негативных воздействий;

Определение перечня мер по предотвращению угроз экономической безопасности;

Оценка эффективности планируемых мер с точки зрения нейтрализации негативных воздействий;

Оценка стоимости предлагаемых мер по устранению угроз экономической безопасности.

Основным содержанием процесса антикризисного финансового управления предприятием является подготовка, принятие и реализация управленческих решений по предупреждению финансовых кризисов, их преодолению и минимизации негативных последствий. Особенностью такого управления является то, что в силу кризисных условий принятие управленческих решений часто осуществляется в обстановке снижения управляемости предприятием. Для осуществления антикризисного финансового управления на предприятии часто создается специальная группа высококвалифицированных менеджеров, обладающих особыми полномочиями.

2.1 Процесс антикризисного финансового управления

Процесс антикризисного финансирования управления предлагается строить по следующим основным этапам:

1. Проведение постоянного мониторинга финансового состояния предприятия с целью раннего диагностирования финансового кризиса.

Существует множество методик, оценивающих финансовое состояние предприятия с целью выявления угроз банкротства. Такая проблема как прогнозирование банкротства возникла в передовых капиталистических странах после второй мировой войны в связи с ростом обанкротившихся предприятий. Попытка создания универсальной методики, которая подошла бы к разным сферам экономики, представляется сомнительной в силу того, что предприятия работают в разных условиях хозяйствования.

Выбор индикаторов кризисного развития предприятия

Для диагностики кризисных ситуаций предприятия требуется постоянный мониторинг факторов, вызывающих внешние и внутренние угрозы экономической безопасности. С этой целью в ходе стратегического планирования на стадии анализа сложившегося состояния и прогноза развития необходимо определить наиболее вероятные в будущем угрозы экономической безопасности, характер и направленность их действия.

Диагностика производится с использованием ряда показателей. Вся система показателей финансовой безопасности ранжируется по значимости на несколько уровней. В первый уровень могут входить следующие индикаторы финансовой состоятельности хозяйствующих субъектов:

1. Эффективность управления /рентабельность деятельности/.

2. Платежеспособность и финансовая устойчивость /ликвидность/.

3. Деловая активность /оборачиваемость средств/.

4. Эффективность использования имущества /рыночная устойчивость/.

5. Инвестиционная привлекательность.

Затем формируется система приоритетов второго уровня, показатели которого конкретизируют индикаторы первого уровня. При формировании системы приоритетов следует учесть, что они могут носить разный характер для отдельных направлений обеспечения финансовой безопасности предприятия, для различных аспектов развития финансовой деятельности, для отдельных типов центров ответственности.

Опыт показывает, что самыми преуспевающими в деловом мире являются те фирмы, которые в состоянии быстрее всех собирать, обрабатывать, анализировать информацию и на основе этого принимать решения. Эти фирмы в полной мере используют современные информационные технологии. Все большее число руководителей понимают, что эффективной автоматизированной системой является комплексная система, которая охватывает все взаимосвязанные в бизнесе процессы. Анализ имеющихся литературных источников показал, что для характеристики, оценки, контроля и управления финансовой безопасностью предприятий абсолютное большинство авторов основываются на весьма большом арсенале используемых в финансовом анализе экономических показателей. Существенная их доля была разработана и уточнялась в рабочем порядке в связи с реализацией законов о банкротстве. Некоторые авторы вносят дополнения, уточнения и поправки, связанные с разработкой нормативов и критериев сравнения по имеющимся показателям. Однако, следует отметить, что подобные критерии имеют, чаще всего, некие среднестатистические значения, которые использовать применительно к какому-либо конкретному предприятию нельзя из-за многих индивидуальных качественных и количественных особенностей такого предприятия. Использовать же для оценки все имеющиеся показатели также бесполезно.

На данном этапе следует более четко ранжировать имеющиеся показатели по группам с позиции их важности для оценки финансовой безопасности.

Первым ограничением отбора показателей является использование не абсолютных, а относительных показателей, соответствующих правилам сравнения. Иногда их называют индикаторами. Они имеют общие правила построения и логику, но при конкретном использовании должны отвечать реальным особенностям изучаемого объекта, а также быть удобны для диагностики и анализа финансовой безопасности предприятия.

В сегодняшних условиях хозяйствования для большинства предприятий характерна «реактивная» форма управления деятельностью, т.е. принятие управленческих решений как реакция на текущие проблемы. Такая форма управления порождает ряд противоречий между интересами предприятия и фискальными интересами государства, рентабельностью собственного капитала и рентабельностью финансовых рынков. Одной из задач реформирования предприятия является переход к управлению финансово-хозяйственной деятельностью на основе анализа экономического состояния с учетом постановки стратегических целей деятельности.

Определение размеров отклонений фактических значений показателей от предусмотренных, нормативных, плановых.

Вместе с тем, для выявления угроз финансовой безопасности предприятия недостаточен мониторинг изменения указанных выше индикаторов по годам за отчетный или прогнозируемый период или в сравнении с аналогичными предприятиями.

Такой мониторинг не дает четкого ответа насколько кризисна ситуация, каков уровень угрозы предприятия. Выводы бывают в терминах «лучше», «хуже». Необходимо сравнение фактических и прогнозных данных с нормативными значениями, четко определяющими параметры кризисной ситуации.

Перечень пороговых значений финансовой безопасности должен быть значительно уже, чем перечень показателей, применяемых для мониторинга факторов, вызывающих угрозы возникновения кризисных ситуаций в работе предприятия. Этот перечень должен быть необходимым и достаточным, чтобы отражать главные сферы деятельности предприятия, выявлять наиболее серьезные угрозы финансовой безопасности.

Этот перечень пороговых значений финансовой безопасности и их количественные параметры могут иметь различия в зависимости от отраслевой принадлежности предприятия. Для каждого предприятия должен быть определен свой набор пороговых значений.

Анализ выявленных отклонений, причин их вызвавших, а также возможное влияние таких отклонений на конечные результаты финансовой деятельности.

В процессе анализа устанавливается степень отклонений, вызвавшие их причины, а также возможное влияние таких отклонений на конечные результаты финансовой деятельности. В процессе анализа констатируется «нормальное», «предкризисное» или «кризисное» финансовое состояние предприятия.

В процессе проведения такого анализа в целом по предприятию используются соответствующие разделы контрольных отчетов исполнителей. Управленческие работники должны принимать во внимание риск и другие факторы, которые обуславливают выбор того или иного управленческого решения.

Определение перечня мер по предотвращению угроз финансовой безопасности.

Оценка потенциальных возможностей предприятия по преодолению угрозы финансового кризиса (антикризисная финансовая стратегия предприятия) с проведением анализа:

1) эффективности системы диагностики симптомов кризисного финансового развития предприятия;

2) оценки внутреннего потенциала предприятия по преодолению кризисных финансовых ситуаций;

3) оценки возможностей внешней финансовой поддержки предприятия в процессе его выхода из кризисных финансовых ситуаций.

2.2 Разработка перечня мер, направленных на нейтрализацию угрозы финансового кризиса

В зависимости от результатов оценки дифференцируются направления действий и возможный период протекания финансового кризиса предприятия. Комплекс мер может быть направлен на предотвращение финансового кризиса или на смягчение условий его будущего протекания, если в силу активного воздействия факторов внешней финансовой среды предотвратить финансовый кризис не представляется возможным. Комплексный план мероприятий по предотвращению угроз финансовой безопасности содержит следующие основные разделы:

Перечень антикризисных мероприятий;

Объем финансовых ресурсов, выделяемых для их реализации;

Сроки реализации отдельных антикризисных мероприятий;

Ожидаемые результаты финансовой стабилизации.

Основными мероприятиями, направленными на нейтрализацию угрозы финансового кризиса являются:

Страхование финансовых рисков предприятия;

Реализация излишних или неиспользуемых активов предприятия;

Принятие мер по взысканию дебиторской задолженности;

Сокращение объема финансовых операций на наиболее рискованных направлениях финансовой деятельности предприятия;

Экономия инвестиционных ресурсов за счет приостановления реализации отдельных реальных инвестиционных проектов;

Экономия текущих затрат, связанных с хозяйственной деятельностью предприятия;

Оценка загрузки производственных мощностей;

Консервация дорогостоящих природоохранных мероприятий;

Передача объектов непроизводственной сферы на баланс органов городской власти и сокращение затрат на их содержание и др.

Оценка эффективности планируемых мер с точки зрения нейтрализации негативных воздействий.

Выбор мер должен быть направлен на поэтапное решение следующих задач:

Устранение неплатежеспособности, чтобы предупредить возникновение процедуры банкротства;

Восстановление финансовой устойчивости, что позволит устранить угрозу возобновления финансового кризиса не только в коротком, но и в более продолжительном промежутке времени;

Обеспечение финансового равновесия в длительном периоде.

Реализация комплексной программы вывода предприятия из финансового кризиса.

Следует внести изменения в закон «О банкротстве», так как сумма долга 100000 рублей для начала процедуры банкротства явно не соответствует настоящему времени из-за инфляции. Это позволит предприятиям самостоятельно найти пути выхода из кризиса.

В последнее время появились тенденции, негативно воздействующие на экономическую безопасность предприятий: поглощение предприятий, насильственное банкротство, применение силовых структур при разрешении корпоративных конфликтов, дестабилизация системы управления предприятиями, преследующая цель захвата контроля над предприятиями и другие. Начало поглощения предприятий в России относится к середине 90-х годов 20 века, когда крупные банки использовали поглощение предприятий различных отраслей экономики с целью их перепродажи. В то же время практиковалось и насильственное банкротство предприятий, которое продолжается и в настоящее время. Особенно малый бизнес становится для рейдеров основной мишенью, так как небольшие компании попросту не обладают ресурсами, достаточными для защиты своих интересов.

Нередко эффективно функционирующее предприятие подвергается процедуре банкротства, внешнему управлению, что может закончиться сменой собственника. Следует на законодательном уровне принять закон по урегулированию корпоративных споров.

Часто крупные предприятия избавляются от своих нерентабельных подразделений, продавая их мелким предпринимателям или находя необходимых партнеров среди существующих хозяйствующих субъектов и заключая с ними долгосрочные договора о сотрудничестве на взаимовыгодной основе.

Предлагаемая методика управления финансовой безопасностью предприятия, может найти реальное применение в условиях становления цивилизованного рынка.

2.3 Индикаторы финансовой безопасности предприятия

Ключевой фактор успешного развития предприятия - грамотный и профессиональный менеджмент, а главный фактор риска - некомпетентность и недобросовестность сотрудников. В таких условиях проблема финансовой устойчивости и безопасности предприятий становится чрезвычайно актуальной и стратегической.

Стратегия финансовой безопасности предприятия должна включать:

Определение критериев и параметров (количественных и качественных пороговых значений) финансовой системы предприятия, отвечающих требованиям его финансовой безопасности;

Разработку механизмов и мер идентификации угроз финансовой безопасности предприятия и их носителей;

Характеристику областей их проявления (сфер локализации угроз);

Установление основных субъектов угроз, механизмов их функционирования, критериев их воздействия на экономическую (включая финансовую) систему предприятия;

Разработку методологии прогнозирования, выявления и предотвращения возникновения факторов, определяющих возникновение угроз финансовой безопасности, проведения исследований по выявлению тенденций и возможностей развития таких угроз;

Организацию адекватной системы обеспечения финансовой безопасности предприятия;

Формирование механизмов и мер финансово-экономической политики, нейтрализующих или смягчающих воздействие негативных факторов;

Определение объектов, предметов, параметров контроля за обеспечением финансовой безопасности предприятия.

Для финансовой безопасности значение имеют не сами показатели, а их пороговые значения. Пороговые значения - это предельные величины, несоблюдение значений которых приводит к финансовой неустойчивости, препятствует нормальному ходу развития различных элементов воспроизводства, приводит к формированию негативных, разрушительных тенденций. Система показателей-индикаторов, получивших количественное выражение, позволяет заблаговременно сигнализировать о грозящей опасности и предпринимать меры по её предупреждению. Важно подчеркнуть, что наивысшая степень безопасности достигается при условии, что весь комплекс показателей находится в пределах допустимых границ своих пороговых значений, а пороговые значения одного показателя достигаются не в ущерб другим. Следовательно, можно сделать вывод, что за пределами значений пороговых показателей предприятие теряет способность к устойчивости, динамичному саморазвитию, конкурентоспособности на внешних и внутренних рынках, становится объектом враждебного поглощения.

Для разработки системы пороговых значений финансовой безопасности предприятия, необходимо определить показатели, характеризующие безопасность и выявить их количественные значения.

Состояние финансовой безопасности предприятия, можно оценить с помощью системы показателей. К ним относятся:

1. Финансовые коэффициенты.

2. Состояние дебиторской и кредиторской задолженности.

3. Темпы роста прибыли, реализации продукции, активов (таблица 2).

Таблица 1. Индикаторы финансовой безопасности предприятия

|

Показатели |

Пороговое значение |

Примечание |

|

|

Коэффициент покрытия (Оборотные средства / краткосрочные обязательства) |

|||

|

Коэффициент автономии (Собственный капитал / валюта баланса) |

Значение показателя должно быть не менее порогового |

||

|

Уровень финансового левериджа (Долгосрочные обязательства / собственный капитал) |

Значение показателя должно быть не менее порогового |

||

|

Коэффициент обеспеченности процентов к уплате (Прибыль до уплаты процентов и налогов / проценты к уплате) |

Значение показателя должно быть не менее порогового |

||

|

Рентабельность активов (Чистая прибыль / валюта баланса) |

Значение показателя должно быть не менее порогового (i инф. - индекс инфляции) |

||

|

Рентабельность собственного капитала (Чистая прибыль / собственный капитал) |

Значение показателя должно быть не менее порогового |

||

|

Средневзвешенная стоимость капитала (WACC) |

Рентабельность инвестиций |

Значение показателя должно быть не менее порогового |

|

|

Показатель развития компании (Отношение валовых инвестиций к амортизационным отчислениям) |

Значение показателя должно быть не менее порогового |

||

|

Временная структура кредитов |

Кредиты, сроком до 1 года < 30%; Кредиты, сроком свыше 1 года < 70% |

Значение показателя должно быть не менее порогового |

|

|

Показатели диверсификации: - диверсификация покупателей (доля в выручке одного покупателя); - диверсификация поставщиков (доля в выручке одного поставщика) |

Значение показателя должно быть не менее порогового |

||

|

Темпы роста прибыли, реализации продукции, активов |

Темпы роста прибыли > темпов роста реализации продукции > темпов роста активов |

||

|

Соотношение оборачиваемости дебиторской и кредиторской задолженности |

Период оборота дебиторской задолженности > период оборота кредиторской заложенности |

Исследована взаимосвязь различных финансовых характеристик предприятия (финансовой устойчивости, безопасности, гибкости, стабильности, равновесия), описываемых соответствующими множествами показателей. Для интегральной оценки достижения стратегических финансовых целей корпорации необходимы показатели мониторинга, характеризующие финансовую стратегию в единстве с общей стратегией достижения главной цели бизнеса компании. Для финансового мониторинга предложена система показателей стоимости корпорации, к которым относятся:

Внутренняя (фундаментальная) стоимость собственного капитала корпорации.

Рыночная капитализация корпорации.

Темпы прироста внутренней стоимости и рыночной капитализации корпорации.

Сравнение внутренней стоимости и рыночной капитализации корпорации.

Сравнение темпов роста рыночной капитализации корпорации и фондового индекса.

Рост перечисленных показателей стоимости корпорации будет свидетельствовать об увеличении финансовой безопасности предприятия. Важно сравнение показателей внутренней стоимости собственного капитала корпорации и ее рыночной капитализации. Значительная разница между этими показателями свидетельствует о недооцененности или переоцененности акций компании. В первом случае это может привести к тому, что компания станет привлекательной для поглощения, или такое состояние вызвано неэффективной работой менеджеров, из-за чего корпорация не может быть обеспеченна достаточными инвестиционными ресурсами или они привлекаются на невыгодных условиях для компании. Во втором случае переоценка акций может скрывать финансовые трудности компании, что является угрозой для финансовой безопасности и может привести к банкротству предприятия.

3. АНАЛИЗ ФИНАНСОВОЙ БЕЗОПАСНОСТИ ООО «ТРИО»

Обеспечение финансовой безопасности предприятия - это процесс реализации функциональных составляющих финансовой безопасности с целью предотвращения возможных ущербов и достижения максимального уровня экономической безопасности в настоящее время и в будущем.

Рассмотрим практическое функционирование данной схемы обеспечения финансовой безопасности. Исходя из целей создания бизнеса, а также особенностей национального менталитета и природного темперамента высших менеджеров предприятия, отраслевой спецификации бизнеса и общеэкономической ситуации на рынках данного предприятия, формируется философия предприятия.

Для осуществления целей данного бизнеса на основе сложившейся философии предприятия его менеджментом рассчитываются потребности бизнеса в различных ресурсах и формируется набор корпоративных ресурсов предприятия, за счет которых оно достигает реализации целей своего бизнеса.

Важнейшим этапом обеспечения финансовой безопасности является стратегическое планирование и прогнозирования его финансовой безопасности. Этот этап включает в себя разработку стратегического плана обеспечения финансовой безопасности. В этом документе необходимо задать качественные параметры использования корпоративных ресурсов предприятия в сочетании с его организационно-функциональной структурой и взаимосвязями структурных подразделений, а также некоторые количественные ориентиры обеспечения функциональных составляющих и финансовой безопасности в целом.

После разработки стратегических планов деятельности предприятия необходимо провести оперативную оценку уровня обеспечения и текущее тактическое планирование финансовой безопасности. Анализ уровня финансовой безопасности проводится на основе оценки эффективности мер по предотвращению ущербов и расчета функциональных и совокупного критериев финансовой безопасности.

Текущее планирование финансовой безопасности осуществляется на основе разработки нескольких альтернативных сценариев развития ситуации и расчета значений совокупного критерия финансовой безопасности по каждому из них. После выбора по результатам расчетов лучшего варианта и анализа остальных вырабатываются оперативные рекомендации по текущему планированию деятельности предприятия. Эти рекомендации не носят в отличие от стратегических долгосрочного характера и не только задают качественные ориентиры текущей деятельности предприятия, но и содержат количественные задания.

ООО «ТРИО» - фирма относится к области среднего и малого бизнеса.

Целью бизнеса данной фирмы является получение прибыли от имени и под юридическую ответственность юридического лица. Имущественная ответственность определяется организационно-правовой формой предприятия - общество с ограниченной ответственностью. Фирма получает прибыль от оптовой и мелкооптовой торговли минеральными водами, основная продукция - лечебно-столовая вода «Чажемто».

В ближайшее время руководство фирмы планирует расширить рынок сбыта за счет монопольной реализации данной продукции. Для этого фирме следует вытеснить с рынка всех конкурентов.

Согласно действующему законодательству Российской Федерации ООО «ТРИО» строит свою экономическо-хозяйственную деятельность, исходя из возможностей:

приобретать полностью или частично имущество государственных предприятий и предприятий, основанных на других формах собственности;

участвовать своим имуществом, полученным на законном основании, в деятельности других хозяйствующих субъектов;

использовать по соглашению имущество юридических лиц и граждан; нанимать и увольнять работников на условиях контрактов, установленных законодательством;

самостоятельно устанавливать формы, системы и размеры оплаты труда и другие виды доходов лиц, работающих по найму;

самостоятельно формировать программу хозяйственной деятельности, выбирать поставщиков и потребителей, устанавливать цены и тарифы; открывать счета в учреждениях банков;

осуществлять все виды расчетных, кредитных и кассовых операций;

свободно распоряжаться прибылью (доходом) от предпринимательской деятельности, остающейся после уплаты налогов и внесения других обязательных платежей;

пользоваться в установленном порядке государственной системой социального обеспечения и страхования; обжаловать в установленном порядке действия государственных и других органов, ущемляющих его права и интересы;

выступать участником внешнеэкономических отношений в порядке, установленном законодательством.

В настоящее время у фирмы ООО «ТРИО» имеются необходимые ресурсы для достижения поставленных целей в рамках своих возможностей, определенных законодательством РФ.

Для того чтобы оценить динамику реализации и проанализировать устойчивость предприятия, рассчитаем следующие показатели:

абсолютное отклонение объемов реализации по годам в сопоставимых ценах Дyi (цепное):

Дyi = yi - yi-1, (1.1)

где yi - объем реализации текущего года;

yi-1 - объем реализации предыдущего года;

темп роста объемов реализации по годам Тр (цепное):

Тр = (yi/yi-1) Ч 100; (1.2)

темп прироста объемов реализации по годам Тпр (цепное):

Тпр = (yi/yi-1) Ч 100 - 100.

В табл. 2 и 3 приведены данные для двух видов продукции ООО «ТРИО»

Таблица 2. Вода лечебно-столовая «Морозовская» в бутылках емкостью 0,5 л

Таблица 3. Вода лечебно-столовая «Морозовская» в бутылках емкостью 0,5 л

Полученные показатели экономической безопасности свидетельствуют об устойчивом финансовом положении фирмы, так как наблюдается устойчивый темп роста объемов реализации по годам.

Анализ использования рабочего времени выявил загрузку персонала. Если персонал загружен на 100%, то коэффициент загрузки равен 1.

Из табл. 3 видно, что для достижения ближайших финансовых целей бизнеса (а это расширение рынка сбыта) не требуется увеличивать численность работников фирмы. Стоит заметить, что на данный период персонал загружен слабо, что говорит о проблемах в системе управления: профессиональный менеджер должен стремиться к тому, чтобы оптимизировать организацию труда в своей фирме. Это подразумевает:

стремление к 100%-ной загрузке персонала;

улучшение использования живой силы, в частности рационализация использования времени наиболее высококвалифицированным и высокооплачиваемым персоналом. Такой персонал не должен тратить свое время на дела, которые могут выполнить его не столь высокооплачиваемые подчиненные (коллеги).

В качестве положительного фактора можно рассматривать значительный стаж работы управляющего персонала в сфере деятельности, родственной фирме ООО «ТРИО».

Ресурс прав у фирмы ООО «ТРИО» обеспечивается законодательством Российской Федерации. Имеющееся правовое поле вполне достаточно для данного вида бизнеса. Также у этой фирмы уже имеется опыт практической работы, а принципиально менять вид и область предпринимательской деятельности руководство в ближайшее время не считает необходимым.

Имеющиеся ресурсы информации, технологии, техники и оборудования удовлетворяют потребности фирмы ООО «ТРИО» в ходе финансово-хозяйственной деятельности. Если же фирма сможет расширить рынок сбыта, то данные ресурсы можно будет дополнить, так как они не являются специфическими и эксклюзивными. Следует отметить, что расширение рынка сбыта для фирмы ООО «ТРИО» возможно не только в случае увеличения доли рынка, но и в ситуации роста этого рынка в Москве, при той же доле рынка у рассматриваемой фирмы.

ЗАКЛЮЧЕНИЕ

Успех фирмы напрямую зависит от степени защиты финансов компании. Локальные и глобальные финансовые кризисы, недружественные поглощения, недобросовестные партнеры - все это может подорвать деятельность фирмы.

Управление финансовыми ресурсами, денежными потоками компании является одним из ключевых элементов всей системы современного управления, имеющим особое, приоритетное значение для сегодняшних условий экономики России. Для этого необходимо, чтобы предприниматели и менеджеры различных уровней знали теорию финансовой безопасности, ее структуру, объекты финансовой безопасности, основные опасности и угрозы, количественные и качественные показатели оценки уровня финансовой безопасности, методы анализа факторов и, что особенно важно, основные направления обеспечения безопасности, а также умели претворять на практике теоретические положения. Под финансовой безопасностью понимается способность экономической системы (хозяйствующего субъекта) планово развиваться, сохраняя свою финансово-экономическую устойчивость, ликвидность и способность к расширенному воспроизводству.

Главный принцип сохранения финансовой безопасности - это контроль и балансирование доходов и расходов экономической системы. На сохранение финансовой безопасности оказывают значительное влияние следующие факторы.

1. Внутренние:

Квалификация учетного и финансово-экономического персонала;

Квалификация и навыки высшего руководства предприятия;

Юридическое обеспечение и экспертиза договоров и контактов предприятия;

Эффективность системы внутреннего контроля;

Кассовая, налоговая и платежная дисциплина;

Сбытовая и маркетинговая стратегия предприятия (организации).

2. Внешние:

Законодательная и нормативная база, регулирующая хозяйственную деятельность;

Платежеспособность дебиторов;

Деятельность (противодействие) государственных органов и органов местного самоуправления;

Активность кредиторов по востребованию долгов;

Эффективные деловые отношения с финансово-банковской системой (способность или возможность привлекать кредитные ресурсы по минимально возможной цене);

Надежность партнеров и контрагентов.

...Подобные документы

Понятие финансовой безопасности в системе экономической безопасности страны. Существо проблемы финансовой безопасности государства. Управление государственным долгом РФ, как элементом укрепления финансовой безопасности страны. Государственный долг.

курсовая работа , добавлен 18.02.2008

Факторы и угрозы финансовой безопасности современной России. Сущность, основные цели, задачи и роль государственного финансового контроля в решении задач обеспечения финансовой безопасности для Российской Федерации. Правовые основы его осуществления.

курсовая работа , добавлен 05.06.2011

Роль финансовой системы в обеспечении экономической и национальной безопасности. Угрозы безопасности институтам финансово-кредитной системы. Безопасность системы государственных финансов. Система органов, контролирующих финансовую безопасность России.

курсовая работа , добавлен 17.12.2014

Понятие, виды финансовой устойчивости предприятия и факторы, влияющие на нее. Оценка основных показателей финансовой устойчивости на примере ООО "Интеркат". Пути повышения финансовой устойчивости предприятия в условиях нестабильности экономической среды.

дипломная работа , добавлен 14.06.2011

Теоретические и нормативно-правовые основы разработки финансовой стратегии предприятий. Оценка движения предприятия по матрице финансовой стратегии Франшона и Романе. Использование матрицы финансовой стратегии для выбора стратегической цели предприятия.

дипломная работа , добавлен 05.10.2010

Понятие, факторы и основные показатели финансовой устойчивости. Особенности планирования, организации и управления финансовой устойчивостью на предприятии. Анализ финансового состояния и степени финансовой независимости предприятия от заемного капитала.

курсовая работа , добавлен 26.11.2014

Последовательность проведения анализа финансовой устойчивости предприятия. Характеристика финансово-хозяйственной деятельности предприятия. Относительные показатели финансовой устойчивости предприятия. Повышение финансовой устойчивости предприятия.

курсовая работа , добавлен 07.01.2017

Понятие финансовой устойчивости предприятия и факторы, влияющие на нее. Организационно-правовая система предприятия ЧП "Корал". Оценка финансовой устойчивости и вероятности банкротства предприятия. Расчет коэффициентов быстрой и абсолютной ликвидности.

курсовая работа , добавлен 22.03.2015

Понятие финансовой устойчивости и ее место в анализе финансового состояния предприятия. Факторы, влияющие на финансовую устойчивость предприятия. Анализ проблем управления финансовой устойчивостью на российских предприятиях энергетической отрасли.

дипломная работа , добавлен 25.11.2017

Сущность финансовой безопасности страны. Государственная стратегия экономической безопасности России. Регламентация и анализ результатов контрольной деятельности Счетной палаты. Определение предельного объема расходов на обслуживание муниципального долга.

Финансовая безопасность предприятия зависит от разных причин. В частности, ущерб интересам предпринимателя может быть нанесен в результате недобросовестных действий конкурентов, невыполнения партнерами, заказчиками, поставщиками, клиентами своих обязательств по оплате контрактов, поставке товаров и т.

И., а также кризисных явлений в экономике, непредсказуемых изменений конъюнктуры рынка, стихийных бедствий, чрезвычайных происшествий, управленческой некомпетентности, социальной напряженности и, наконец, неблагоприятной экономической политики государства.

Таким образом, факторы, влияющие на уровень финансовой безопасности предприятия, могут быть следующими (рис. 4.2) .

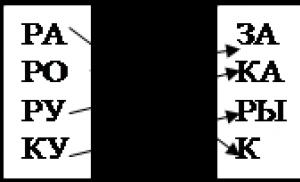

Рис.4.2. Факторы, влияющие на уровень финансовой безопасности предприятия

Если исходить из того, что главный принцип рыночной экономики - это взаимодействие хозяйствующего объекта и рынка, который представляет собой совокупность хозяйствующих субъектов и вместе с тем самостоятельную целостность, то хозяйствующий субъект может существовать только при условии бесперебойного взаимодействия с рыночной средой. Для этого необходимо нормальное функционирование, как самого предприятия, так и рынка в целом.

Существуют три внешних источника угрозы такому функционированию . Первый - это неблагоприятная для предприятия экономическая политика государства. Манипуляции последнего в целях регулирования экономики учетной ставкой, валютным курсом, ставками таможенного тарифа, налогов и т. д. могут в ряде случаев противоречить производственной, коммерческой и финансовой политике предприятия.

Реальную опасность для предприятия также представляют административные гонения на рынок, насильственное сужение сферы товарно-денежных отношений, нарушения со стороны государственных органов законов, регламентирующих предпринимательскую деятельность, превышения ими установленной компетенции во взаимоотношениях с предприятием, необоснованное вмешательство в его производственную финансовую и коммерческую деятельность, различные формы посягательства на собственность предприятия и т. п.

При выходе на внешние рынки предприятие может подвергнуться негативному воздействию в результате неблагоприятной экономической политики иностранных государств. Серьезную угрозу для развития предприятия могут представлять политически мотивируемые действия по свертыванию или ограничению экономических связей. Экономические санкции ведут к взаимному недоверию и, подрывая материальную основу взаимоотношений, дестабилизируют безопасность в области экономики не только на межгосударственном уровне.

Вторым источником внешней угрозы для коммерческой деятельности предприятия являются действия иных хозяйствующих субъектов. Прежде всего, речь идет о недобросовестной конкуренции, к действиям которой относятся:

Нарушения прав конкурентов на промышленную собственность (систематическое скрытое использование наименований конкурента, несанкционированное воспроизводство продукции конкурента, раскрытие секретов торговли и производства конкурента, промышленный шпионаж);

Подрыв репутации конкурента (распространение ложных сведений, дискредитирующих предприятие, продукцию, торговую деятельность конкурента; сравнительная, мошенническая и обманная реклама);

Дезорганизация производства конкурентов путем сманивания и подкупа их рабочих и служащих для завладения секретами торговли и производства;

Прочие недобросовестные действия (дискриминация конкурентов, бойкот, демпинг).

Недобросовестную конкуренцию дополняют протекционистские барьеры на государственном уровне. В данном случае речь идет об ограничительной деловой практике (ОДП) . ОДП - это совокупность приемов монополистического давления на партнеров в торговле и потребителей, применяемых для захвата, удержания и реализации господствующего положения на рынках на основе ограничения конкуренции. Негласный характер барьеров, устанавливаемых с помощью ОДП непосредственными участниками торгового оборота, делает их особенно опасными, так как они подрывают действующие деловые отношения.

Российские предприятия при выходе на внешние рынки с уже сложившимися там монополистическими структурами попадают в категорию аутсайдеров ОДП в наибольшей степени. Причем в условиях жесткого давления на рынках с повышенным уровнем монополизации в самом неблагоприятном положении оказываются новые экспортеры промышленной продукции. В зависимости от субъекта выделяют две основные разновидности ОДП - индивидуальную и групповую. В первом случае субъектом ОДП выступает отдельная фирма, во втором - международные и национальные союзы предпринимателей.

Определенные возможности для борьбы с ОДП на зарубежных рынках представляет антимонопольное законодательство, специально направленное на пресечение рыночных злоупотреблений монополистических предприятий. Кроме этого, существуют международные нормативы, разработанные по линии ООН и других учреждений, касающиеся ОДП.

Избежать индивидуальное ОДП российское предприятие может, например, путем перемещения сделок с одних фирм или рынков на другие. Однако сделать это значительно сложнее, если ограничительная практика осуществляется на коллективной основе. К наиболее распространенным приемам группового ОДП относится разделение рынков и согласование цен.

Третий внешний источник угроз - кризисные явления в мировой экономике. Они «переливаются» из страны в страну через каналы внешних экономических связей. Последовательная интеграция России в мировую экономику порождает зависимость российских коммерческих предприятий от происходящих в мире экономических процессов (структурная перестройка, падение цен спроса и цен на энергоносители и др.). По мере втягивания национальной экономики в мировой воспроизводственный процесс усиливается ее подверженность влиянию внешних факторов.

Таким образом, в стремлении к прибыльной деятельности современное предприятие, обеспечивая собственную безопасность, должно уделять внимание динамике спроса, политике правительства и центральных банков, отношениям с соперниками, тенденциям научно-технического прогресса, мировой политике и международной хозяйственной конъюнктуре и т. д.

Если с учетом данной позиции характеризовать современную обстановку в России, то она, прежде всего, определяется устойчивой по своим темпам криминализацией общества и небывалым ростом уголовного терроризма, который все чаще приобретает политическую окраску. При этом национальная экономика и в том числе российский частный бизнес несут огромные потери.

Чтобы дать полную картину обстановки в российской национальной экономике, следует учитывать такие особенности нашего рынка, как: структурное деформирование национального хозяйства; размах промышленного и коммерческого шпионажа (со стороны различных структур, использующих методы агентурного и технического проникновения к коммерческой тайне); отсутствие единой стратегии обеспечения безопасности предпринимательских структур; отсутствие цивилизованных юридических гарантий для реализации коммерческих интересов предпринимателя .

Говоря о внутренних угрозах, следует подчеркнуть, что наиболее широкое распространение в российской действительности получили кражи, грабежи, разбои, мошенничество, вымогательство, взяточничество, злоупотребление служебным положением, должностной подлог, а также различные формы недобросовестной конкуренции и такие особо опасные формы, как заказные убийства и захват заложников.

Здесь же следует упомянуть и о таких особенностях российской экономики, как: низкая капитализация финансовой системы; высокая степень монополизации экономики; высокая импортная зависимость и замкнутость экспорта на сырье; избыточность таможенных ограничений; низкая производительность труда.

Несколько слов следует сказать и о механизме конкуренции, особенно той, которая противоречит честной промышленной и торговой практике. Согласно международно-правовым нормам различаются три вида недобросовестной конкуренции: во-первых, когда коммерческую деятельность одной фирмы стараются выдать потребителю за деятельность другой; во-вторых, дискредитация коммерческой деятельности конкурента с помощью распространения ложной информации; в-третьих, неправомерное использование в коммерческой деятельности обозначений, вводящих потребителя в заблуждение.

Существующие на Западе законодательные акты по товарным знакам, фирменным наименованиям, недобросовестной конкуренции определяют конкретную ответственность за следующие действия: подкуп покупателей конкурентов; выяснение коммерческих тайн путем шпионажа или подкупа его служащих; установление дискриминационных коммерческих условий; тайный сговор на торгах и неофициальное создание тайных картелей; бойкотирование торговли другой фирмы для противодействия конкуренции; продажа своих товаров ниже стоимости с намерением подавить конкуренцию (демпинг); намеренное копирование товаров, услуг, рекламы или других аспектов коммерческой деятельности конкурента и т. п. .

Известны три формы недобросовестной конкуренции (рис.4.3) .

Рис.4.3. Формы недобросовестной конкуренции

Во-первых, экономическое подавление, которое включает в себя различные средства и способы ограничения деловой практики, компрометацию фирм конкурентов, их руководителей, шантаж персонала, срыв сделок, парализация деятельности фирм путем использования СМИ и мафиозных связей в государственных органах.

Во-вторых, промышленный или коммерческий шпионаж, который подразумевает противоправное завладение коммерческими секретами конкурента для извлечения собственных выгод.

Как правило, если информация о конкурентах, поступающая по легальным каналам, не дает полного и точного ответа на интересующий администрацию предприятия вопрос, то в этом случае, несмотря на то, что большинство серьезных предпринимателей считает, что применять шпионаж неэтично, многие компании все-таки прибегают к услугам коммерческих шпионов. Шпионы конкурирующих компаний часто используют такие средства, как прямое предложение, подкуп, кражи и другие уловки. Это облегчается тем, что появившаяся на рынке новая техника подслушивания делает промышленный и коммерческий шпионаж намного более эффективным. Следует подчеркнуть, что сумма, которую обычно недобросовестные конкуренты предлагают за выдачу ценной информации, намного превышает должностной оклад сотрудника данной корпорации. Таким образом, подписка о неразглашении вовсе не является гарантом полного сохранения коммерческой тайны.

И третьей формой, в которой проявляется недобросовестная конкуренция, является прямое физическое подавление, представляющее собой преступные посягательства на жизнь и здоровье персонала предприятия. Основные методы физического подавления конкурента включают в себя: организацию ограблений и разбойных нападений на офисы, производственные и складские помещения, хищения грузов ит. п.; уничтожение материальных ценностей и недвижимости конкурента путем поджогов, взрывов и т. п.; физическое устранение руководителей, захват заложников.

Стратегия реактивных мер, применяемая в случае возникновения или реального осуществления каких-либо угроз финансовой безопасности предпринимательства - это стратегия, основанная на применении ситуационного подхода и учете всех внешних и внутренних факторов, реализуется службой безопасности через систему мер, специфических для данной ситуации.

Таким образом, тактика обеспечения безопасности предполагает применение конкретных процедур и выполнение конкретных действий в целях обеспечения финансовой безопасности субъекта предпринимательства.

Тема 10. Стратегия и тактика обеспечения финансовой безопасности предприятия

10.1 Сущность и элементы стратегии управления финансово–экономической безопасностью предприятия

10.3 Тактика обеспечения финансовой безопасности предприятия.

10.4 Инструменты стратегии и тактики обеспечения финансовой безопасности.

10.5Особенности выбора стратегии и методов решения управленческих задач.

10.6 Основные мероприятия, направленные на нейтрализацию угрозы финансового кризиса.

Стратегии решений в условиях риска. Риск-менеджмент включает в себя стратегию и тактику управления.

Стратегия - это долгосрочный подход к достижению цели. Генеральная стратегия безопасности выражается через общую концепцию комплексной системы обеспечения безопасности предпринимательской деятельности. В рамках генеральной стратегии выделяются специальные и функциональные стратегии, в т.ч. финансовая.

Под стратегией управления понимаются направление и способ использования средств для достижения поставленной цели. Этому способу соответствует определенный набор правил и ограничений для принятия решения. Стратегия позволяет сконцентрировать усилия на вариантах решения, не противоречащих принятой стратегии, отбросив все другие варианты. После достижения поставленной цели стратегия как направление и средство ее достижения прекращает свое существование. Новые цели ставят задачу разработки новой стратегии.

Для компаний разработка стратегии финансовой безопасности - часть стратегии развития, посредством которой ее руководители решают две наиболее важные задачи, составляющие коммерческую тайну:

1) развитие новых и (или) модернизация существующих методов продвижения продукции и услуг на товарных и финансовых рынках, позволяющие ей оптимизировать поступление и распределение денежных и приравненных к ним средств с учетом сбалансированного распределения различного рода рисков и способов их покрытия, поиск оптимальной корпоративной структуры капитала;

2) построение финансового менеджмента в рыночной среде, характеризующейся высокой степенью неопределенности и повышенным риском .

Включает:

1.Систему превентивных мер , реализуемая через регулярную, непрерывную, работу всех подразделений субъекта предпринимательской деятельности по проверке контрагентов, анализу предполагаемых сделок, экспертизе документов, выполнению правил работы с конфиденциальной информацией и т.п. Служба безопасности в этом случае выполняет роль контролера.

2. Стратегия реактивных мер , применяемая в случае возникновения или реального осуществления каких-либо угроз финансовой безопасности предпринимательства. Эта стратегия, основанная на применении ситуационного подхода и учете всех внешних и внутренних факторов, реализуется службой финансовой безопасности через систему мер, специфических для данной ситуации.

Наиболее важный аспект в решении задачи обеспечения финансовой безопасности компании - построение оптимальной структуры ее капитала на базе общепринятых коэффициентов, что позволяет оптимизировать управление задолженностью компании и методы привлечения дополнительных денежных ресурсов на финансовом рынке.

– обеспечение устойчивого финансового равновесия в течение всего периода функционирования организации.

Стратегия обеспечения финансовой безопасности предприятия в условиях нестабильного существования должна включать следующие элементы :

Диагностика кризисных ситуаций;

Разделение объективных и субъективных негативных воздействий;

Определение перечня мер по предотвращению угроз экономической безопасности; оценка эффективности планируемых мер с точки зрения нейтрализации негативных воздействий;

Оценка стоимости предлагаемых мер по устранению угроз экономической безопасности.

Стратегия финансовой безопасности предприятия включает направления:

1. определение критериев и параметров (количественных и качественных пороговых значений) финансовой системы предприятия, отвечающих требованиям его финансовой безопасности;

2. разработку механизмов и мер идентификации угроз финансовой безопасности предприятия и их носителей;

3. характеристику областей их проявления (сфер локализации угроз);

4. установление основных субъектов угроз, механизмов их функционирования, критериев их воздействия на экономическую (включая финансовую) систему предприятия;

5. разработку методологии прогнозирования, выявления и предотвращения возникновения факторов, определяющих возникновение угроз финансовой безопасности, проведения исследований по выявлению тенденций и возможностей развития таких угроз;

6. организацию адекватной системы обеспечения финансовой безопасности фирмы;

7. формирование механизмов и мер финансово-экономической политики, нейтрализующих или смягчающих воздействие негативных факторов;

8. определение объектов, предметов, параметров контроля за обеспечением финансовой безопасности предприятия.

Тактика - это конкретные методы и приемы для достижения поставленной цели в конкретных условиях. Тактика обеспечения финансовой безопасности предполагает применение конкретных процедур и выполнение конкретных действий в целях обеспечения экономической безопасности субъекта предпринимательства. Этими действиями, в зависимости от характера угроз и тяжести последствий их реализации, могут быть, например: расширение юридической службы фирмы; принятие дополнительных мер по сохранности коммерческой тайны; создание подразделения компьютерной безопасности финансовой информации, предъявление претензий контрагенту-нарушителю; обращение с иском в судебные органы; обращение в правоохранительные органы.

Задачей тактики управления является выбор оптимального решения и наиболее приемлемых в данной хозяйственной ситуации методов и приемов управления.

Факторы, определяющие выбор базовой концепции обеспечения финансовой безопасности предприятия:

Общая стратегия развития («миссия»), например ориентация на обслуживание высокорентабельных отраслей или теневой экономики;

Степень агрессивности конкурентной стратегии;

Степень «криминогенности» региона размещения;

Финансовые возможности по обеспечению собственной безопасности;

Квалификация персонала службы безопасности банка;

Наличие поддержки со стороны местных органов государственной власти.

Общая последовательность реализации избранной стратегии:

Определение общего перечня реальных и потенциальных угроз безопасности, а также их возможных источников;

Формирование ранжированного перечня объектов защиты;

Определение ресурсов, необходимых для реализации стратегии;

Определение рациональных форм защиты по конкретным объектам;

Определение функций, прав и ответственности службы безопасности фирмы;

Определение задач других структурных подразделений и управленческих инстанций банка в рамках реализации стратегии;

Разработка оперативного плана мероприятий и целевых программ.

Основными мероприятиями , направленными на нейтрализацию угрозы финансового кризиса являются:

· страхование финансовых рисков предприятия;

· реализация излишних или неиспользуемых активов предприятия;

· принятие мер по взысканию дебиторской задолженности;

· сокращение объема финансовых операций на наиболее рискованных направлениях финансовой деятельности предприятия;

· экономия инвестиционных ресурсов за счет приостановления реализации отдельных реальных инвестиционных проектов;

· экономия текущих затрат, связанных с хозяйственной деятельностью предприятия;

· оценка загрузки производственных мощностей;

· консервация дорогостоящих природоохранных мероприятий;

· передача объектов непроизводственной сферы на баланс органов городской власти и сокращение затрат на их содержание и др.

Тема 11. Управление финансовыми рисками (риск-менеджмент)

11.1 Сущность и классификация финансовых рисков.

11.2 Методика оценки уровня финансовой безопасности.

11.3 Экономическая оценка возможного ущерба от различных угроз.

11.4 Риск-менеджмент, его функции.

11.5 Организация риск-менеджмента.

11.6 Правила и методы риск-менеджмента.

11.7 Основные понятия управления рисками.

11.8 Методы определения вероятности и последствий рисков.

11.9 Обработка рисков.

11.10 Методы теории игр.

11.11 Анализ чувствительности проекта.

11.12 Методы минимизации проектных рисков.

11.13 Планирование реагирования на риски, мониторинг и контроль рисков. Оценка экономического эффекта от управления рисками.

11.14 Стратегии риск-менеджмента.

Основные понятия управления рисками. Неопределенность. Риск. Вероятность рисков. Случай, вероятность и воздействие. Объективный и субъективный методы определения вероятности нежелательных событий. Дерево рисков (структура разбиения рисков) проекта. Внешние факторы риска. Внутренние факторы риска.

Риск - это неопределенность финансовых результатов деятельности предприятия в будущем, обусловленная неопределенностью самого этого будущего.

Понятие "риск" с экономических позиций прежде всего предполагает потери или ущерб, но все равно причиненный имущественным правам предприятия "моральный вред", вероятность которых связывается с возникновением неопределенности конечного результата от хозяйственной операции.

Относительно менеджмента, то понятие "риск" в этой сфере стоит связать со сложностью и характером проблем, условий принятия управленческих решений, прогнозированием ситуации Следовательно, управленческий риск следует рассматривать как характеристику управленческой деятельности, происходит в условиях неопределенности или неуверенности, в результате действия факторов в данный момент времени, который может вызвать будущие отрицательных последствий дки для предприятия, повлиять на уровень финансовой безопасности.

Риск, наряду с инновациями и инвестиционной политикой, технологиями антикризисного управления следует отнести к определяющим факторов управления и особенно это касается антикризисного управления пред предприятиями Именно поэтому рассматривать данную категорию стоит в разрезе процессов инвестирования, инновационной деятельности, технологий антикризисного управления.

В кризисных условиях у предприятия возникает риск банкротства, риск наступления тех или иных непредвиденных событий, и поэтому менеджеру в данной ситуации стоит рисковать, но взвешенно, в рамках, которые позволяют ь достичь намеченных ранее целей Поэтому, анализируя ситуацию, которая сложилась, следует учитывать вид риска и его характер.

Существует много различных классификаций рисков. Наиболее известным в мировой практике существуют разделение риска на систематический и несистематический

Несистематический риск называют еще характерным риском компании Он может быть вызван целым рядом причин: забастовками, неудачными маркетинговыми программами, прекращением выполнения обязанностей (официальное) по крупным контрактам этой фирмы и т.п. Систематический или рыночный риск может быть вызван войнами, катастрофами, инфляцией, ростом процентных ставок и рядом других причин.

Причинами риска являются: неопределенность ситуации, возникающая из-за множества случайностей; неполнота информации о ней, а также психологические особенности личности предпринимателей.

Следовательно, измерение риска - это измерение неопределенности. А с точки зрения теории вероятности, это означает, что необходимо определить распределение вероятностей для соответствующего множества сценариев развития ситуации.

Бывают риски действия, но также риски бездействия. Риски бывают прогнозируемые и непрогнозируемые, добровольные и недобровольные, допустимые и катастрофические.

Риски для предприятия бывают внутренние и внешние и интеграционные. Если внешние вызванные нарушениями макроэкономического равновесия, внутренние - микроэкономической, то интеграционные - проявлением международного разделения труда Среди внутренних выделяют производственно-технологические, маркетинговые, финансовые, организационные и риски управления персоналом.

Любая финансовая деятельность всегда связана с определенным риском, возможностью непредвиденной потери денежных средств.

Финансовый риск проявляется в:

1 Недостатке свободных оборотных средств;

2 Отсутствии затрат инновационного и инвестиционного характера;

3 Низкой ликвидности имущества;

4 Убыточности производства и т.п.

Причины проявления финансового риска:

1 Отсутствие надлежащего финансово-экономического планирования;

2 Нерентабельная деятельность или функционирования предприятия;

3 Наличие большой доли устаревшего оборудования;

4 Несоответствие имеющейся продукции потребностям потребителей.

Классификация финансовых рисков:

1. По степени опасности (размерам последствий) для фирмы выделяют:

- разумный финансовый риск, предполагающий возможность возникновения текущих убытков, например частичной или полной потери прибыли;

- нежелательный риск (угроза полной потери выручки);

- недопустимый риск (банкротство).

2. По целесообразности можно говорить об оправданном и неоправданном рисках , границы между которыми в различных сферах финансовой деятельности фирмы неодинаковы.

3. По причинам возникновения выделяют:

1. Валютный риск (связан с влиянием колебаний валютного курса на положение экспортеров и импортеров). Основной разновидностью является экономический риск, обусловленный тем, что расходы и доходы имеют место в разных валютах. При прямом экономическом риске возникает угроза прибыльности операций по заключенным контрактам, рассчитываться по которым приходится в невыгодных условиях.

2. Инвестиционный риск - это риск ошибочного вложения средств, падения курса ценных бумаг компании и вследствие этого обесценения либо полной потери инвестируемого капитала и ожидаемого дохода, невозможности реализовать имеющиеся активы (по причине их неликвидности).