Приемы и инструменты анализа финансового состояния. Методы и инструменты финансового анализа

Долгосрочное развитие любого предприятия зависит от способности руководства своевременно определить сформировавшиеся проблемы и грамотно их нейтрализовать. Для достижения такой цели используется финансовая аналитика, целью которой является выявление всех проблемных элементов в инструментах управления компанией.

Что такое финансовый анализ предприятия

Под финансовым анализом стоит понимать комплексное использование определенных процедур и методов для объективной оценки состояния предприятия и его хозяйственной деятельности. Основанием для оценки служит количественная и качественная учетная информация. Именно после ее анализа принимаются конкретные решения управленческого характера.

Финансовый анализ ориентирован на изучение экономического, технического и организационного уровня работы предприятия, а также подразделений, имеющих к нему отношение. К целям финансового анализа можно отнести и оценку финансовой и производственной хозяйственной деятельности компании, в том числе диагностику банкротства.

Приоритеты финансового анализа

Финансово-экономический анализ состояния предприятия ставит конкретные задачи, от выполнения которых зависит точность результата аналитики. Речь идет о вскрытии резервов и возможностей производства, которые не были использованы, об оценке качества, установлении воздействия конкретных видов деятельности на общие итоги хозяйствования и о выявлении факторов, ставших причинами отклонения от нормативов. В процессе анализа также осуществляется прогноз ожидаемых результатов деятельности предприятия и подготовка информации, необходимой для принятия управленческого решения.

Можно утверждать, что финансовый анализ предприятия играет роль финансового менеджмента как в самой компании, так и в процессе сотрудничества с партнерами, налоговыми органами, финансово-кредитной системой. При этом производится учет деловой активности, финансовой устойчивости, рентабельности и прибыльности. Сам анализ можно определить еще и как инструмент управления, планирования, а также контроля деятельности компании и ее диагностики.

При этом стоит отметить, что анализ конкретных сторон деятельности предприятия основывается на анализе именно системы показателей, причем в динамическом состоянии. Это объясняется тем фактом, что финансовая и производственно-хозяйственная деятельность компании, равно как и ее подразделений, имеет взаимосвязанные показатели. По этой причине изменения конкретных показателей способны повлиять на конечные финансовые технико-экономические показатели деятельности предприятия.

Финансово-хозяйственный анализ предприятия: цели

Говоря о данной форме анализа деятельности компании, стоит отметить, что она подразумевает сочетание методов дедукции и индукции. Другими словами, во время исследования единичных показателей аналитика должна учитывать и общие.

Важным является и тот принцип, что при анализе предприятия все виды бизнес-процессов изучаются с учетом их взаимообусловленности, взаимозависимости и взаимосвязи. Что касается анализа факторов и причин, то в этом случае аналитика базируется на понимании следующего принципа: каждый фактор и причина должны получить объективную оценку. Поэтому как причины, так и факторы изначально изучаются, после чего следует их классификация на группы: побочные, основные, несущественные, существенные, малоопределяющие и определяющие.

Следующим этапом является исследование влияния на хозяйственные процессы определяющих, основных и существенных факторов. А вот малоопределяющие и несущественные факторы изучаются только в случае необходимости и лишь после завершения основной части анализа. Стоит учитывать тот факт, что финансовый анализ не всегда подразумевает исследование всех факторов, поскольку это бывает актуально только в некоторых случаях.

При этом, если говорить о точных целях финансового анализа предприятия, есть смысл определить следующие составляющие процесса оценки:

- анализ способности возврата кредитов;

- отслеживание состояния предприятия на момент оценки;

- предупреждение банкротства;

- оценка стоимости компании при ее слиянии или продаже;

- отслеживание динамики финансового состояния;

- анализ способности предприятия производить финансирование инвестиционных проектов;

- составление прогноза финансовой деятельности предприятия.

Стоит отметить, что в процессе изучения финансового состояния предприятия использовать помощь финансового аналитика могут те экономические субъекты, которые ориентированы на получение предельно точной и объективной информации о деятельности предприятия.

Таких субъектов можно разделить на две категории:

- Внешние: кредиторы, аудиторы, госорганы, инвесторы.

- Внутренние: акционеры, ревизионная и ликвидационная комиссия, менеджмент и учредители.

Еще одной целью, ради которой может быть проведен финансовый анализ, но не по инициативе предприятия, является оценка инвестиционного потенциала и кредитной способности компании. Такая аналитика, как правило, интересна банкам, для которых важно убедиться в платежеспособности и рентабельности предприятия. Это логично, поскольку любой потенциальный инвестор заинтересован в получении информации относительно ликвидности компании и степени рисков, касающихся потери вклада.

Особенности внутреннего и внешнего анализа

Внутренний финансовый учет и анализ необходим для того, чтобы удовлетворить потребности самого предприятия. Он может быть ориентирован как на выявление степени ликвидности компании, так и на основательную оценку ее результатов в рамках последнего отчетного периода. Такие методы оценки актуальны в том случае, когда финансовый аналитик или руководство фирмы намерено определить, насколько реальным и актуальным является выделение средств на расширение производства, которое было запланировано, и какое влияние на него способны оказать дополнительные затраты.

Что касается внешнего финансового анализа, то его проведением занимаются аналитики, не имеющие отношения к предприятию. Доступа к внутренней информации компании у них также нет.

Если проводится внутренний анализ, то проблем с привлечением информации любой категории не возникнет, в том числе и той, которая не является доступной. В случае с внешним анализом изначально учитывается некоторая ограниченность методик оценки вследствие отсутствия информации в полном объеме.

Виды финансового анализа

Аналитику, при помощи которой оценивается состояние предприятия, можно разделить на несколько ключевых видов по содержанию процесса управления:

- ретроспективный, или текущий анализ;

- перспективный (предварительный, прогнозный);

- оперативный финансово-экономический анализ;

- анализ, при котором берутся во внимание итоги деятельности конкретного периода времени.

Каждый из видов используется в зависимости от ключевой задачи.

Методы финансового анализа

К актуальным методикам финансовой аналитики можно отнести следующие направления:

- Вертикальный анализ. Это один из видов оценки финансовой отчетности предприятия, при котором анализу подвергается доля статей баланса и различных типов пассивов и активов. При данной методике распределение ресурсов показывается в долях.

- Горизонтальный анализ. Речь идет о финансовой аналитике компании, при которой производится динамическая оценка статей бухгалтерского баланса. Оценивается как характер, так и направление тенденции.

- Коэффициентный анализ. При данном типе рассчитываются финансово-экономические и производственные показатели на основании бухгалтерской отчетности. Такой финансово-бухгалтерский анализ изучает также отчеты об убытках, прибылях и другую нормативную документацию. Расчет коэффициентов дает возможность оценить результативность и эффективность различных ресурсов, видов деятельности и капитала компании в том числе.

- Трендовый анализ. При подобной оценке каждая позиция отчетности сравнивается с конкретными предшествующими периодами, в результате определяется тренд движения предприятия. При помощи установленного тренда производится формирование возможных значений будущих показателей. Другими словами, проводится перспективный анализ.

- Факторный анализ. В этом случае используется оценка влияния конкретных факторов на конечные результаты деятельности компании. Для исследования применяются стохастические и детерминированные приемы.

- Сравнительный анализ. Речь идет о внутрихозяйственной аналитике сводных показателей цехов, подразделений, дочерних фирм и др. Производится также межхозяйственный финансовый анализ организации по отношению к показателям конкурирующих предприятий.

Коэффициентный анализ как основной инструмент финансовой аналитики

В качестве ключевого метода финансового анализа можно определить коэффициентный. Объясняется это тем фактом, что количественная оценка состояния компании и принятие различных решений управленческого характера, направленных на изменение конкретных показателей, производятся на основании финансово-экономических коэффициентов. В этом случае можно наблюдать прямую связь между теми ресурсами компании, которые были учтены, и эффективностью их эксплуатации, выражающейся посредством значений финансово-экономических коэффициентов и данных в статьях баланса.

Эта методика финансового анализа подразумевает оценку четырех актуальных групп экономических показателей:

- Коэффициенты прибыльности (рентабельности). Такие данные служат для отражения прибыльности капитала компании при создании дохода посредством использования активов различных видов.

- Коэффициенты финансовой надежности (устойчивости). В этом случае демонстрируется уровень собственного и заемного капитала фирмы, а также отображается структура капитала компании.

- Коэффициенты платежеспособности (ликвидности). Отражают возможности и способность организации к своевременным краткосрочным и долгосрочным долговым обязательствам.

- Коэффициенты оборачиваемости (деловой активности). Посредством данной информации можно определить количество активов компании за конкретный отчетный период и интенсивность их оборачиваемости в том числе.

Методика финансового анализа, при которой в основу расчетов берутся коэффициенты предприятия, считается важной по той причине, что именно она дает возможность своевременно определить кризисные явления в компании и принять актуальные меры для стабилизации ситуации.

Данный вид анализа является частью стратегического управления организацией.

Примеры финансовой аналитики

Для того чтобы разобраться в сути оценки состояния организации, необходимо изучить пример финансового анализа. Допустим, за все время периода, который подвергается исследованию, наценка была стабильной, но наблюдалось определенное снижение.

В течение исследуемого периода было выявлено увеличение скорости оборота товара на 35 дней. Это свидетельствует о наличии остатков неликвида и росте количества запасов товара. При этом оптимальным значением товарооборота для хозяйственных магазинов является 80-90 дней.

Что касается дебиторской задолженности, то у предприятия ее нет - вся розничная торговля компании производится на условиях оплаты по факту доставки. Дебиторская задолженность оборачивается в течение 4-7 дней, что можно определить как положительный показатель.

При этом на 35 дней увеличился и операционный цикл в рамках периода, который охватывается анализом. Очевидно, что он (цикл) соответствует росту длительности товарооборота. На основании увеличения срока товарооборота вырос и срок финансового цикла.

Финансовый анализ предприятия пример такого рода определяет как достаточно стабильную деятельность, при которой возможно затоваривание склада. Чтобы максимально оптимизировать процесс, необходим пересмотр политики закупок с целью уменьшения срока товарооборота.

Как анализировать деятельность банка

Финансовый анализ банка ориентирован на обеспечение качественного управления путем развития ключевых параметров его деятельности. Речь идет о таких показателях, как прибыльность операций, капитал и платежный оборот, структура активов и пассивов, эффективность работы подразделений банка, риски портфеля финансовых ресурсов и внутрибанковское ценообразование.

Для того чтобы исследование состояния банка оказалось успешным, необходимо соблюдение некоторых условий: информация, которая используется для анализа, должна быть достоверной, точной, своевременной и завершенной. Если предоставленные данные не будут соответствовать действительности, примененные методы финансового анализа не смогут привести к объективным выводам. Это означает, что влияние некоторых проблем будет недооценено, следствием чего может стать усугубление ситуации.

Достоверность информации оценивается в процессе инспекционных проверок и во время документального надзора.

Методики исследования состояния банка

Различные стороны деятельности банка оцениваются посредством использования научно-методических инструментов. Именно с их помощью можно разработать оптимальное решение конкретных задач управленческого характера.

Существуют популярные методы финансового анализа банка:

- Уравнение динамического бухгалтерского баланса. Данная методика подразумевает учет прибылей и убытков. Посредством такого управления осуществляется факторная финансовая оценка состояния банка и того факта, насколько прибыльной является его деятельность.

- Модифицированное управление баланса (пассивы равны активам). В этом случае финансовый анализ предполагает быструю оценку эффективности управления пассивами банка.

- Основное управление баланса (активы равны сумме собственного капитала и платных пассивов). Ключевым принципом данной методики оценки является эффективное распоряжение и владение всеми активами банка.

- Капитальное уравнение баланса (капитал банка равен активам за минусом платных пассивов). Данный вид уравнения актуален, когда необходимо получить итоговую оценку того, насколько эффективным было управление имеющимся капиталом в рамках приращения собственных капиталов. Эта методика используется также для определения и эксплуатации резервов повышенной доходности.

Таким образом, можно сделать вывод, что финансовый анализ предприятия, пример которого был приведен выше, является необходимой мерой определения состояния и рентабельности компании. Без подобной аналитики эффективность деятельности предприятия способна значительно снизиться, и при этом меры реабилитации при несвоевременной оценке могут оказаться неактуальными.

Анализ финансового состояния предприятия:

Редко бывает когда цифры сами по себе что-то означают. Важна их взаимосвязь с другими цифрами или их изменение из периода в период. Инструменты финансового анализа предназначены для того, чтобы показать взаимосвязи и изменения. Наиболее часто используемыми методами финансового анализа являются: горизонтальный анализ, анализ тенденций, вертикальный анализ и анализ коэффициентов.

Горизонтальный анализ

Международные стандарты финансовой отчетности требуют представления сравнительной финансовой отчетности, в которой дается финансовая информация за текущий год и прошедший год. Обычно, отправной точкой для изучения таких отчетов является горизонтальный анализ, который начинается с подсчета изменений в денежном выражении и в процентном выражении от прошлого года к текущему году. Процентное изменение необходимо подсчитывать для того, чтобы показать, как величина изменения связана с соответствующими суммами. Изменение продаж на 1 миллион не является таким критическим, как изменение чистой прибыли на 1 миллион, так как продажи представляют собой сумму, относительно большую, чем чистая прибыль.

На иллюстрациях и представлены сжатые версии сравнительных балансов и отчетов о прибылях и убытках шведской компании «Вольво» - производителя легковых и грузовых автомобилей и автобусов, с указанием изменений в денежном и процентном выражении. Процентное изменение рассчитывается следующим образом:

Процентное изменение =

100 * (величина изменения / прошлогодняя величина)

В любом наборе данных базовый год всегда рассматривается первым. Например, с 1994 г. по 1995 г. долгосрочные активы «Вольво» увеличились на 2 350 млн. крон - с 60 208 млн. до 62 558 млн., или на 3,9%. Процентное увеличение подсчитывается следующим образом:

Процентное изменение =

100 * (2 350 млн / 60 208 млн) = 3,9%

Анализ сравнительных балансов показывает некоторые изменения, произошедшие с 1994 г. по 1995 г. Запасы увеличились на 2,6 процента, тогда как нематериальные активы увеличились значительно - на 23,8 процента. Уменьшение краткосрочных обязательств на 17,2 процента более чем в шесть раз превышает уменьшение оборотных активов, которое составило 2,8 процента. По банковским и прочим займам произошло резкое уменьшение на 45,8 процента. Общий собственный капитал акционеров увеличился на 18,2 процента. В общем, «Вольво» стала более ликвидной и менее интенсивно финансироваться за счет краткосрочных заемных средств.

Нужно быть внимательным при анализе процентных изменений. Например, рассмотрев иллюстрацию , кто-то может посчитать, что увеличение займов по облигациям на 61,6 процента является более важным, чем 22-х процентное увеличение прочих долгосрочных займов и начислений. Однако такой вывод будет неверным, так как в денежном выражении увеличение прочих долгосрочных займов на 3 024 млн. крон представляет собой большую сумму, чем увеличение займов по облигациям на 2 658 млн. крон.

В отчетах о прибылях и убытках, представленных на иллюстрации 14-3, увеличение себестоимости продаж на 11,6 процента и увеличение общих затрат и расходов на 10,9 процента превысили увеличение выручки от продаж, составившее 10,0 процентов, что привело к снижению операционной прибыли до вычета разовых статей на 3,7 процента. В 1995 г. у «Вольво» были значительные разовые доходы от продажи предприятий. Также следует отметить, что и в первом и во втором годах по статье «инвестиции в собственный капитал и финансовый доход» показана положительная сумма, означающая, что финансовый доход превысил расходы по процентам в каждом году.

Иллюстрация 14-2 Сравнительные балансовые отчеты с горизонтальным анализом

Компания «Вольво»

Консолидированные балансы

|

(В миллионах крон) |

Увеличение (Уменьшение) |

|||

|

Оборотные активы: |

||||

|

Ликвидные средства |

||||

|

Счета к получению |

||||

|

Долгосрочные активы: |

||||

|

Недвижимость, здания и оборудование, нетто |

||||

|

Инвестиции в акции |

||||

|

Долгосрочная дебиторская задолженность и займы |

||||

|

Нематериальные активы |

||||

|

Всего активов |

||||

|

Обязательства и собственный капитал |

||||

|

Краткосрочные обязательства: |

||||

|

Счета к оплате |

||||

|

Авансы от покупателей |

||||

|

Банковские и прочие займы |

||||

|

Прочие краткосрочные и оценочные обязательства |

||||

|

Долгосрочные обязательства: |

||||

|

Займы по облигациям |

||||

|

Прочие долгосрочные займы и начисления |

||||

|

Отложенные налоговые обязательства |

||||

|

Доля меньшинства |

||||

|

Собственный капитал акционеров |

||||

|

Акционерный капитал |

||||

|

Резервы и нераспределенная прибыль |

||||

|

Всего собственного капитала акционеров |

||||

|

Всего обязательств и собственного капитала акционеров |

||||

Иллюстрация 14-3 Сравнительные отчеты о прибылях и убытках

с горизонтальным анализом

Компания «Вольво»

Консолидированные отчеты о прибылях и убытках

31 декабря, 1995 г. и 1994 г.

|

(В миллионах крон) |

Увеличение (Уменьшение) |

|||

|

Чистые продажи |

||||

|

Затраты и расходы: |

||||

|

Себестоимость продаж |

||||

|

Расходы по реализации, общие и админ, расходы |

||||

|

Амортизация осн. средств и нематериальных активов |

||||

|

Всего затрат и расходов |

||||

|

Операционная прибыль до вычета разовых статей |

||||

|

Разовые статьи |

||||

|

Операционная прибыль |

||||

|

Инвестиции в собственный капитал и финансовый доход |

||||

|

Прибыль до вычета налогов и доли меньшинства |

||||

|

Налог на прибыль |

||||

|

Доля меньшинства |

||||

|

Прибыль за период |

||||

Финансовый анализ необходимо начинать с анализа структуры баланса компании и расчета коэффициентов, которые обычно интересуют кредиторов или потенциальных инвесторов, а именно - ликвидности. Их анализ поможет понять менеджменту, насколько компания соответствует ожиданиям кредиторов и какие у нее возможности по привлечению финансирования.

Под ликвидностью подразумевалась способность активов к быстрой и легкой мобилизации.

Анализ ликвидности предприятия - анализ возможности для предприятия покрыть все его финансовые обязательства.

Коэффициент ликвидности - показатель способности компании вовремя выполнять свои краткосрочные финансовые обязательства.

Коэффициент текущей ликвидности (норматив > 2), дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств.

Логика исчисления данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов; следовательно, если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться как успешно функционирующее.

Размер превышения и задается коэффициентом текущей ликвидности. Значение показателя может варьировать по отраслям и видам деятельности, а его разумный рост в динамике обычно рассматривается как благоприятная тенденция.

Формула расчета коэффициента текущей ликвидности выглядит так:

Кт.л=ТА:ТО (1)

Где, ТА - текущие активы;

ТО - текущие обязательства.

Предполагается, что чем выше коэффициент текущей ликвидности, тем надежнее положение кредитора, поскольку в случае невыполнения кредитного соглашения заемщик сможет удовлетворить претензии кредиторов за счет превышения текущих активов над краткосрочной задолженностью. Однако слишком высокая текущая ликвидность с точки зрения менеджмента и руководителя компании может быть признаком недостаточно оперативного управления. Она может сигнализировать о денежных средствах, которые праздно осели на счете, об уровне запасов, который стал излишним по сравнению с потребностями компании, о неправильной кредитной политике. Значение коэффициента текущей ликвидности 2 к 1 близко к нормальному для большинства видов деятельности.

Коэффициент срочной ликвидности, характеризует способность компании погашать текущие (краткосрочные) обязательства за счёт оборотных активов. Он сходен с коэффициентом текущей ликвидности, но отличается от него тем, что в состав используемых для его расчета оборотных средств включаются только высоко - и средне ликвидные текущие активы (деньги на оперативных счетах, складской запас ликвидных материалов и сырья, товаров и готовой продукции, дебиторская задолженность с коротким сроком погашения).

К подобным активам не относится незавершенное производство, а также запасы специальных компонентов, материалов и полуфабрикатов. Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов не учитываются материально-производственные запасы, так как при их вынужденной реализации убытки будут максимальными среди всех оборотных средств:

Кср.л=(ДС+КФВ+ДЗ):ТО; (2)

Где, ДС - Денежные средства,

КФВ - краткосрочные финансовые вложения,

ДЗ - дебиторская задолженность;

ТО - текущие обязательства.

Это один из важных финансовых коэффициентов. Чем выше показатель, тем лучше платежеспособность предприятия. Нормальным считается значение коэффициента более 0,8 что означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги организации. Для повышения уровня ликвидности организациям следует принимать меры, направленные на рост собственных оборотных средств и привлечение долгосрочных кредитов и займов.

Коэффициент абсолютной ликвидности, финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам).

Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов учитываются только денежные и приравненные к ним средства, формула расчета имеет ви

Кабс.л=(ДС+КФВ):ТО; (3)

Где, ДС - Денежные средства,

КФВ - краткосрочные финансовые вложения;

ТО - текущие обязательства.

Нормальным считается значение коэффициента более 0,2. Чем выше показатель, тем лучше платежеспособность предприятия. С другой стороны, высокий показатель может свидетельствовать о нерациональной структуре капитала, о слишком высокой доле неработающих активов в виде наличных денег и средств на счетах.

Иными словами, в случае поддержания остатка денежных средств на уровне отчетной даты (преимущественно за счет обеспечения равномерного поступления платежей от контрагентов) краткосрочная задолженность на отчетную дату может быть погашена за пять дней. Вышеуказанное нормативное ограничение применяется в зарубежной практике финансового анализа. При этом точного обоснования, почему для поддержания нормального уровня ликвидности российских организаций величина денежных средств должна покрывать 20% текущих пассивов, не имеется.

Тема лекции 2.1. Формы и методы анализа финансовой отчетности, система показателей финансовой отчетности.

Цель: рассмотреть формы и методы анализа финансовой отчетности, систему показателей финансовой отчетности.

Задачи: рассмотрение форм и методов анализа финансовой отчетности, системы показателей финансовой отчетности и др..

Тип занятия: лекция с элементами демонстрации и диалога.

Наглядные средства лекции: слайд-презентация, разработанная с помощью приложения MS Office PowerPoint 2003 под управлением операционной системы Windows XP.

Технические средства обучения : проектор, ПЭВМ семейства Intel XX86.

План лекции

Принципы и логика анализа финансово - хозяйственной деятельности предприятия.

Методы и инструменты финансового анализа

Анализ платежеспособности и ликвидности предприятия

Анализ показателей рентабельности

5. Анализ финансовой устойчивости

6. Анализ показателей деловой активности

Литература Основная

1. Бланк И. А. Финансовый менеджмент. – СПб.6.: Ника-Центр, 2009.- с. 32-49

2. Лукасевич И. Я. Финансовый менеджмент - М.: Эксмо, 2010. – с. 135-188

3. Финансовый менеджмент. Учебник для ВУЗов / Под ред. акад. Г. Б. Поляка. – 2-е изд.. перераб. и доп. – М.: ЮНИТИ – ДАНА, 2008. –с. 335-357

Дополнительная

4. Ковалев В. В. Практикум по финансовому менеджменту. Конспект лекций

с задачами. - М.: Финансы и статистика, 2008. - с. 54-71

5. Свиридов О. Ю., Туманова Е. В. Финансовый менеджмент: 100 экзаменационных ответов. Экспресс-справочник для ВУЗов. М.: ИКЦ «МарТ», Ростов н/Дону: Изд. Центр «МарТ», 2004. с.

Дисциплина: Финансовый менеджмент

Финансовый университет при Правительстве РФ, Новороссийский филиал

Тема 2.1. К.Э.Н., ст. Преподаватель е. В. Бородина

Принципы и логика анализа финансово - хозяйственной деятельности предприятия

Финансовое состояние предприятия - это комплексное понятие, включающее систему абсолютных и относительных показателей, отражающих наличие, размещение и использование финансовых ресурсов. Анализ финансового состояния позволяет определить финансовую устойчивость предприятия как критерий оценки предпринимательского риска. Зависимость между финансовой устойчивостью предприятия и риском прямо пропорциональна: при ухудшении финансового состояния предприятия возникает опасность возникновения комплекса финансовых рисков, одним из которых является риск банкротства.

Финансовый анализ включает в себя:

Анализ финансового состояния

Анализ финансовой устойчивости

Анализ финансовых коэфицентовв

Анализ ликвидности баланса

Анализ финансовых резервов

Анализ финансовой рентабельности

Анализ деловой активности

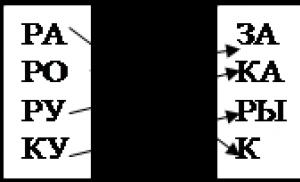

2 Методы и инструменты финансового анализа

Финансовый анализ применяет следующие методы и инструменты .

1.Метод сравнения. При его использование финансовые показатели отчетного периода сравнивается с показателями базового, т.е. более раннего периода или с плановым. При расчете показателей необходимо корректировать их с учетом однородности составных элементов инфляционных процессов, методов оценки и т.д.

2. Метод группировки . Показатели ранжируются и группируются в таблице, что позволяет выявлять однородность,тенденции развития отдельных явлений и их взаимосвязей, факторов, влияющих на изменение показателей. 3.метод цепных подстановок (эмитирования). Используется для анализа влияния отдельных факторов, заключается в замене отдельных базовых показателей на отчетные.

4. Метод финансовых коэффициентов. Используется расчет различных коэффициентов т. е. относительных показателей финансового состояния предприятия.

5. Графический метод – построение графиков и диаграмм, дающих наглядное преставление о различных экономических показателях и динамике их изменения.

6. Методика критериев для определения неудовлетворительной структуры баланса и платежеспособности предприятия. Такими критериями является коэффициент текущей ликвидности и утраты платежеспособности.